Erbschaftssteuer § Steuersätze, Freibeträge & mehr

- Redaktion

- Lesezeit: ca. 9 Minuten

- Teilen

- 57 Leser fanden diesen Artikel hilfreich.

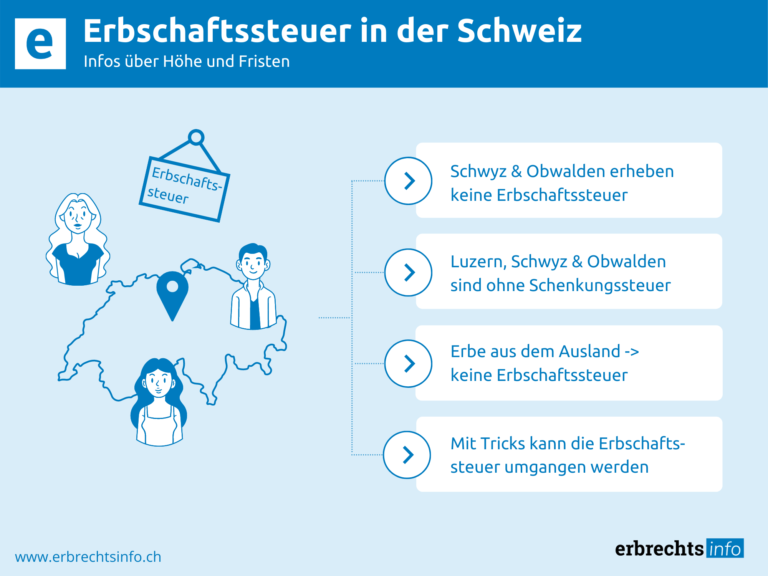

Die Erbschaftssteuer in der Schweiz bezeichnet jene Steuern, die Erben bei Übernahme von Erbschaften zu entrichten haben. Bei der Besteuerung der Erbschaften gilt, dass die Steuern nicht auf Bundesebene, sondern von den einzelnen Kantonen erhoben werden. In diesem Artikel erfahren Sie alles Wichtige rund um die Erbschaftssteuer, deren Steuersätze und Freibeträge sowie wann Erbschaften steuerfrei gestellt sind. Darüber hinaus gehen wir auf wichtige Besonderheiten der Steuern ein.

- Die Erbschaftssteuer kann in Form einer Erbnachlasssteuer oder Erbanfallsteuer ausgebildet sein.

- Die Höhe der anfallenden Steuerlast ist aufgrund der Steuerhoheit der Kantone unterschiedlich hoch.

- Abhängig vom Kanton und dem verwandtschaftlichen Verhältnis gibt es Freibeträge, auf die keine Erbschaftssteuer entrichtet werden muss.

- Wer ein Erbe aus dem Ausland erhält, muss keine Erbschaftssteuer bezahlen. Allerdings kann es zu Vermögenssteuern kommen, weil das Erbe dem Vermögen zugerechnet werden muss.

Rechtliche Grundlage der Erbschaftssteuer in der Schweiz

In der Schweiz liegt die Steuerhoheit nicht beim Bund, sondern bei den Kantonen und Gemeinden. Zuständig für die Festsetzung der Nachlasssteuer ist jeweils der Kanton, in dem der Erblasser seinen letzten Wohnsitz innehatte.

Dabei hat jeder Kanton seine eigenen Bestimmungen sowie verschiedene Steuerbefreiungsregeln. Bei der Erbschaftssteuer steuerpflichtig sind jeweils die Erben, wobei alle Kantone den Ehegatte und beinahe alle Kantone auch die direkten Nachkommen von der Erbschaftssteuerpflicht ausnehmen.

Erbanfallsteuer und Erbnachlasssteuer

Nach dem Schweizer Erbrecht kann die Erbschaftssteuer in Form einer Erbnachlasssteuer oder Erbanfallsteuer ausgebildet sein. Weil die Erbnachlasssteuer mit weniger Verwaltungsaufwand verbunden ist, wurde sie in den meisten Kantonen angewendet. Heute sind es nur noch die Kantone Graubünden und Solothurn, welche diese anwenden. Hier können jedoch die Gemeinden eine Erbanfallsteuer erheben. Die Erbanfallsteuer und die Erbnachlasssteuer unterscheiden sich folgendermassen:

- Die Erbnachlasssteuer bezieht sich unmittelbar auf den Nachlass. Persönlichen Verhältnisse und Beziehungen werden nicht berücksichtigt.

- Die Erbanfallsteuer berücksichtigt die persönlichen Verhältnisse des Erben und setzt bei dem erworbenen Erbteil an.

Erbschaftssteuersätze & Freibeträge

Insbesondere bei der Steuerbemessung für die Erbschaftssteuer, ist die unterschiedliche kantonale Steuerhoheit in der Schweiz etwas kompliziert. Das Steuermass als Grundlage für die Berechnung der Steuerschuld ist für gewöhnlich progressiv gestaltet. Zudem sind bei der Steuerberechnung gewisse Freibeträge zu berücksichtigen, die abhängig vom Verwandtschaftsgrad abgestuft werden. Nachdem haben nahe Angehörige einen höheren Freibetrag als entfernte Verwandte.

Erbschaftssteuersätze der Kantone auf Erbschaften

Da die Besteuerung von Erbschaften in der Schweiz der kantonalen Steuerhoheit unterliegt, kann es zu erheblichen Unterschieden in den fälligen Erbschaftssteuersätzen, abhängig vom zuständigen Kanton kommen. Um Ihnen einen Überblick über die Besteuerung einer Erbschaft nach Abzug möglicher Freibeträge zu ermöglichen, haben wir für Sie die folgende Übersicht der Erbschaftssteuersätze je Kanton und Erbe erstellt.

| Kanton | Ehegatten & eingetragene Partner | Nachkommen (Kinder, Enkel) | Eltern | Geschwister | Lebenspartner | sonstige Erben |

|---|---|---|---|---|---|---|

| Quelle: Credit Suisse, Stand: 01. Jänner 2022 | ||||||

| Aargau | steuerfrei | steuerfrei | steuerfrei | 6 – 23% | 4 – 9% | 12 – 32% |

| Appenzell Ausserrhoden | steuerfrei | steuerfrei | steuerfrei | 22% | 12% | bis zu 32% |

| Appenzell Innerrhoden | steuerfrei | 1% | 4% | 6% | 20% | bis zu 20% |

| Basel Land | steuerfrei | steuerfrei | steuerfrei | 15% | 15% | 30% |

| Basel Stadt | steuerfrei | steuerfrei | 5 – 11% | 7,50 – 16,50% | 7,50 – 16,50% | 22,50 – 49,50% |

| Bern | steuerfrei | steuerfrei | 6 – 15% | 6 – 15% | 6 – 15% | bis zu 40% |

| Freiburg | steuerfrei | steuerfrei | steuerfrei | 5,25% | 8,25% | bis zu 22% |

| Genf | steuerfrei | steuerfrei | steuerfrei | 6 – 11% | 20 – 26% | bis zu 26% |

| Glarus | steuerfrei | steuerfrei | 2,63 – 6,56% | 4,2 – 10,50% | 4,2 – 10,50% | bis zu 26,25% |

| Graubünden | steuerfrei | steuerfrei | steuerfrei | 5% | steuerfrei | 15% |

| Jura | steuerfrei | steuerfrei | 7% | 14% | 14% | bis zu 35% |

| Luzern | steuerfrei | 0 – 2% | 6 – 12% | 6 – 12% | steuerfrei | bis zu 40% |

| Neuenburg | steuerfrei | 3% | 3% | 15% | 20% | bis zu 45% |

| Nidwalden | steuerfrei | steuerfrei | steuerfrei | 5% | steuerfrei | bis zu 15% |

| Obwalden | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei |

| St. Gallen | steuerfrei | steuerfrei | 10% | 20% | 30% | bis zu 30% |

| Schaffhausen | steuerfrei | steuerfrei | 2 – 8% | 4 – 16% | 10 – 40% | bis zu 40 |

| Solothurn | steuerfrei | steuerfrei | steuerfrei | 4 – 10% | 12 – 30% | 12 – 30% |

| Schwyz | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei |

| Thurgau | steuerfrei | steuerfrei | 2 – 7% | 4,10 – 14% | 8,20 – 28% | bis zu 28% |

| Tessin | steuerfrei | steuerfrei | steuerfrei | 5,95 – 15,50% | 17,85 – 41% | bis zu 41% |

| Uri | steuerfrei | steuerfrei | steuerfrei | 8% | steuerfrei | bis zu 24% |

| Waadt | steuerfrei | 0,01 – 3,50 % | 2,64 – 7,50% | 5,28 – 12,50% | 15,84 – 25% | bis zu 25% |

| Wallis | steuerfrei | steuerfrei | steuerfrei | 10% | 25% | bis zu 25% |

| Zug | steuerfrei | steuerfrei | steuerfrei | 4 – 8% | steuerfrei | bis zu 20% |

| Zürich | steuerfrei | steuerfrei | 2- 6% | 6-18% | 12 – 36% | bis zu 36% |

Freibeträge auf Erbschaften

Der Freibetrag ist der Betrag, der vor der Berechnung der Erbschaftssteuer abgezogen werden kann und also steuerfrei ist. Die Berechnung der einzelnen Freibeträge ist von Kanton zu Kanton unterschiedlich. Sie richten sich grundsätzlich nach dem Verwandtschaftsgrad, wonach nahe Verwandte einen höheren Freibetrag haben als entferntere Verwandte. Einen Überblick über die geltenden Freibeträge für die Erbschaftssteuer in den Schweizer Kantonen können Sie sich hier verschaffen:

| Kanton | Ehegatten & eingetragene Partner | Nachkommen (Kinder, Enkel) | Eltern | Geschwister | Lebenspartner | sonstige Erben |

|---|---|---|---|---|---|---|

| Quelle: Credit Suisse, Stand: 01. Jänner 2022 | ||||||

| Aargau | steuerfrei | steuerfrei | steuerfrei | 0 | 0 | 0 |

| Appenzell Ausserrhoden | steuerfrei | steuerfrei | steuerfrei | 5.000 | 10.000 | 5.000 |

| Appenzell Innerrhoden | steuerfrei | 300.000 | 20.000 | 5.000 | 5.000 | 5.000 |

| Basel-Land | steuerfrei | steuerfrei | steuerfrei | 30.000 | 30.000 | 10.000 |

| Basel-Stadt | steuerfrei | steuerfrei | 2.000 | 2.000 | 2.000 | 2.000 |

| Bern | steuerfrei | steuerfrei | 12.000 | 12.000 | 12.000 | 12.000 |

| Freiburg | steuerfrei | steuerfrei | steuerfrei | 5.000 | 5.000 | 5.000 |

| Genf | steuerfrei | steuerfrei | steuerfrei | 0 | 0 | 0 |

| Glarus | steuerfrei | steuerfrei | 50.000 | 10.000 | 10.000 | 10.000 |

| Graubünden | steuerfrei | steuerfrei | steuerfrei | 7.000 | steuerfrei | 7.000 |

| Jura | steuerfrei | steuerfrei | 0 | 0 | 0 | 0 |

| Luzern | steuerfrei | 0 | 0 | 0 | steuerfrei | 0 |

| Neuenburg | steuerfrei | 50.000 | 50.000 | 0 | 0 | 0 |

| Nidwalden | steuerfrei | steuerfrei | steuerfrei | 20.000 | steuerfrei | 20.000 |

| Obwalden | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei |

| St. Gallen | steuerfrei | steuerfrei | 25.000 | 10.000 | 10.000 | 10.000 |

| Schaffhausen | steuerfrei | steuerfrei | 30.000 | 10.000 | 10.000 | 10.000 |

| Solothurn | steuerfrei | steuerfrei | steuerfrei | 0 | 0 | 0 |

| Schwyz | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei | steuerfrei |

| Thurgau | steuerfrei | steuerfrei | 20.000 | 0 | 0 | steuerfrei |

| Tessin | steuerfrei | steuerfrei | steuerfrei | 0 | 0 | 0 |

| Uri | steuerfrei | steuerfrei | steuerfrei | 15.000 | steuerfrei | 0 |

| Waadt | steuerfrei | 0 | 0 | 0 | 0 | 15.000 |

| Wallis | steuerfrei | steuerfrei | steuerfrei | 0 | 0 | 0 |

| Zug | steuerfrei | steuerfrei | steuerfrei | 0 | steuerfrei | 0 |

| Zürich | steuerfrei | steuerfrei | 20.000 | 15.000 | 50.000 | 0 |

Wer muss Erbschaftssteuer zahlen und wo?

Die Steuer auf eine Erbschaft muss die Person, die einen Nachlass übernimmt zahlen. Da es oftmals mehrere Personen sind, die einen Nachlass übernehmen, müssen all diese Personen Erbschaftssteuer zahlen. Die Höhe der Erbschaftssteuer ist abhängig von drei Faktoren:

- dem jeweiligen Kanton

- der Höhe der Hinterlassenschaft

- dem verwandtschaftlichen Verhältnis

Je höher der Wert einer Hinterlassenschaft ist, desto höher ist auch die anfallende Steuer. Je näher der Verwandtschaftsgrad, desto niedriger ist jedoch die Steuer. Die Erbschaftssteuer in Luzern liegt bei Geschwistern beispielsweise bei 6-12 Prozent, in Graubünden hingegen bei 1-4 Prozent. Ehegatten und eingetragenen Partner sind von der Erbschaftssteuer befreit. In den allermeisten Kantonen müssen auch die direkten Nachkommen beziehungsweise Stief- und Pflegekinder keine Steuer auf eine Erbschaft entrichten. Dasselbe gilt für die Schenkungssteuer.

Steuerbemessung des Erbes

Die Höhe der Erbschaftssteuer ist in den allermeisten Kantonen progressiv ausgerichtet. Das heisst, dass sowohl die Höhe des Nachlasses als auch der Verwandtschaftsgrad der Erben bei der Steuerbemessung Berücksichtigung finden. Nach dem Ehegatten Erbrecht sind Ehegatten wie bereits erwähnt von der Erbschaftssteuer befreit. Werden Immobilien vererbt, muss zur Bemessung der anfallenden Steuer zunächst der Verkehrswert ermittelt werden. Im Falle einer Immobilie ist der Verkehrswert der Verkaufswert.

Erbschaftssteuer für Wertpapiere & Aktien

Werden Wertpapiere oder Aktien vererbt, so unterscheiden alle Kantone bei der Berechnung der anfallenden Steuer zwischen kotierten und nicht kotierten Wertpapieren. Als kotierte Wertpapiere gelten die, die an der Börse gehandelt werden. Sie werden nach dem jeweiligen Kurswert zum Zeitpunkt des Erbens besteuert. Nichtkotierte Wertpapiere werden nicht an der Börse gehandelt. Ihr Verkehrswert muss deswegen schlicht geschätzt werden.

Schuldenabzug

Der Schuldenabzug bedeutet, dass die Erbschaftssteuer immer von dem Nettovermögen des Erblassers berechnet wird. Hat der Erblasser noch Verbindlichkeiten gegen Dritte, so werden diese zunächst ausgeglichen. Erst dann wird die anfallende Steuer erhoben. Unterschieden wird hier zwischen den Erbschaftsschulden und den Erbgangschulden. Die Erbschaftsschulden sind die Schulden, die der Erblasser noch Dritten gegenüber hat. Erbgangschulden sind die, die durch den Erbgang selbst verursacht werden. Hierzu zählen beispielsweise auch die Beerdigungskosten.

Erbschaftssteuer bei Immobilien

Die Berechnung der Erbschaftssteuer bei Immobilien richtet sich nach deren Verkehrswert. Bei Immobilien Erbschaftssteuer sparen ist gar nicht so einfach. Ehepartner und in den meisten Kantonen auch die Nachkommen eines Erblassers sind von der Erbschaftssteuer befreit. Ansonsten ist es kaum möglich, die Erbschaftssteuer bei Immobilien zu umgehen. Wer die Erbschaftssteuer durchs Haus überschreiben umgehen möchte, nimmt rechtlich gesehen eine Schenkung vor. Und diese wiederum unterliegt der Schenkungssteuer.

Berechnung der Erbschaftssteuer bei Unternehmensnachfolge

Vergünstigungen bei der Erbschaftssteuer für den Fall einer Unternehmensnachfolge gibt es beispielsweise im Kanton Zürich. Hier gibt es einen bis zu 80-prozentigen Abschlag. Dieser wird allerdings nur dann gewährt, wenn der Betrieb noch mindestens zehn Jahre fortgeführt wird und das Betriebsvermögen zur selbstständigen Erwerbstätigkeit des Erben genutzt wird. Was die Vergünstigungen der Erbschaftssteuer bei Unternehmensnachfolge betrifft, hat jeder Kanton seine eigenen Regelungen.

Wer erhebt die Erbschaftssteuer?

Nach dem Schweizer Erbrecht hat der Bund keine Kompetenz, um anfallende Steuern auf eine Erbschaft zu erheben. Zwar ist das Erbrecht in der Schweiz auf Bundesebene einheitlich geregelt, die anfallende Steuer wird jedoch von den einzelnen Kantonen erhoben. Die Erbschaftssteuer wird immer in dem Kanton erhoben, in dem der Erblasser zuletzt lebte. Ausnahmen bilden hier Immobilien beziehungsweise unbewegliches Vermögen. In solchen Fällen wird die anfallende Steuer in dem Kanton erhoben, in dem sich das jeweilige Grundstück beziehungsweise Haus befindet.

Erbschaftssteuererklärung

Bei Erbschaften kommt es im Steuererklärungsformular recht häufig zu Fehlern. Das liegt daran, dass sich vor allem Erbteilungen häufig über einen längeren Zeitraum hinziehen. In manchen Fällen kommt es zu einer Erbteilungsklage. Wenn ein Nachlass nicht noch im selben Jahr des Todes des Erblassers verteilt ist, müssen die Erben das noch ungeteilte Vermögen nach dem Verhältnis ihrer Erbquote versteuern. Weil dieser Vorgang häufig recht kompliziert ist, kommt es oft zu Fehlern. Ein Steuerberater oder auch ein Anwalt für Erbrecht kann hier im Zweifelsfall helfen und offene Fragen beantworten. Empfehlenswert ist es immer, das Erbe als Schätzwert im Steuererklärungsformular zu benennen und eine Aktennotiz zuzufügen. Aus dieser muss hervorgehen, dass man den genauen Wert der Erbschaft noch nicht kennt oder einem Daten fehlen. So verhindert man ein Nachsteuer- oder Bussverfahren wegen Nichtdeklaration, sondern das Steueramt wartet auf die genauen Daten und erst dann wird die Erbschaftssteuer erhoben.

Steuererklärung für Verstorbenen

Stirbt jemand, so muss die letzte Steuererklärung von dem Erben beziehungsweise der Erbengemeinschaft ausgefüllt werden. Zu beachten ist hier, dass das Erbe bereits dann versteuert werden muss, obwohl die Erben es oftmals noch nicht erhalten haben. Verstirbt beispielsweise ein Ehepartner Mitte eines Jahres, so muss der hinterbliebene Partner für den Zeitpunkt bis zum Tod eine gemeinsame, danach eine eigene Steuererklärung abgeben.

Erbschaftssteuer Deutschland Schweiz

Deutsch-schweizerische Erbfälle sind mitunter sehr kompliziert und die deutschen Gerichte kommen zu anderen Ergebnissen als die in der Schweiz. Nach dem Erbrecht Schweiz muss das schweizerische Recht Anwendung finden, wenn ein Erblasser seinen letzten Wohnsitz in der Schweiz hatte. Nach deutschem Recht gilt die Staatsangehörigkeit des Erblassers als Grundlage dafür, ob die anfallende Steuer in Deutschland oder in der Schweiz erhoben wird. Bei solch schwierigen Konstellationen und Uneinigkeit darüber, welches Erbrecht Anwendung finden muss, sollte immer ein Rechtsanwalt für Erbrecht zurate gezogen werden. So kann man sichergehen, im Zweifelsfall nichts falsch zu machen.

Ebenfalls hilfreich ist ein Testament. Es verhindert nicht nur einen unnötigen Erbstreit, sondern beim Testament erstellen kann der Testator eine Rechtswahl treffen und verfügen, wo die Steuer erhoben werden soll. Darüber hinaus kann man mit einem Testament oder Erbvertrag die gesetzliche Erbfolge beziehungsweise Erbreihenfolge umgehen und seinem letzten Willen Ausdruck verleihen. Ein eventuell bestehender Pflichtteilsanspruch oder gesetzlicher Erbteil bleibt vom Testament unberührt. Um sicherzugehen, dass das Testament nach dem Tod auch gefunden wird, ist eine Eintragung im Testamentenregisters sinnvoll.

Erbschaften aus dem Ausland versteuern

Wohnt ein Erblasser im Ausland, so muss in der Schweiz nicht noch einmal eine Steuer auf die Erbschaft entrichtet werden. Wohnt ein Erblasser also zum Beispiel in den Niederlanden und die Erben in der Schweiz, so wird die Steuer in den Niederlanden bezahlt.

Wer eine Erbschaft von einem Erblasser im Ausland bezieht, muss zwar in der Schweiz keine Erbschaftssteuer entrichten, aber das Erbe als Vermögen deklarieren. Obwohl also keine Erbschaftssteuer anfällt, kann eine Vermögenssteuer oder sogar eine Einkommenssteuer anfallen, falls mit dem Erbe Einnahmen oder Zinsen erzielt werden.

Wie kann man die Erbschaftssteuer reduzieren?

Fast jeder Erbe fragt sich, wie man eine Erbschaftssteuer legal umgehen kann. Tatsächlich gibt es einige Steuertricks, mit denen man sich zumindest einen Teil der anfallenden Erbanfallsteuer sparen kann. Beispielsweise kann man die Erbschaftssteuer umgehen mit Bargeld, also indem der Erblasser einen Teil des Erbes bereits vor seinem Tod in bar übergibt. Des weiteren kann man die anfallende Steuer mit Stiftungen umgehen, also indem man sein Vermögen Stiftungen vererbt. Diese sind nämlich von der Steuer befreit, solange sie keine eigennützigen Zwecke verfolgen, sondern nur auf das Wohl anderer ausgerichtet sind. Zudem können mit folgenden Handlungen die Vorteile einer geringeren Steuerbemessungsgrundlage in Anspruch genommen werden.

Wohnsitz verlegen

Weil die Erbschaftssteuer kantonal erhoben wird, kann es unter Umständen sinnvoll sein, seinen Wohnsitz in einen Kanton mit niedrigerer Erbschaftssteuer zu verlegen. Dies hilft allerdings nicht bei Immobilienbesitz: Hier erhebt der Kanton die Erbschaftssteuer, in dem die jeweilige Immobilie steht beziehungsweise sich das Grundstück befindet.

Vor- und Nacherben

Abhängig vom Verwandtschaftsgrad kann es sich für die Senkung der Erbschaftssteuer auch lohnen, sogenannte Vor- und Nacherben einzusetzen. Ein Nacherbe ist jemand, der zum Erben eingesetzt wird, nachdem zunächst eine andere Person erbberechtigt war. Ein Vorerbe hingegen ist der, der vor dem Nacherben erbt. Der Vorerbe ist in der Verfügung des Erbes durch den Nacherben eingeschränkt, was sich auch steuerlich auswirkt.

Schenkungen zu Lebzeiten

Weil eine Schenkungssteuer unter Umständen niedriger ausfällt als eine Erbschaftssteuer, kann es sinnvoll sein, seinen Nachlass bereits zu Lebzeiten in Form von Schenkungen zu regeln. Nach dem gesetzlichen Erbrecht in der Schweiz muss sich der Beschenkte das Geschenkt nicht an sein Erbe anrechnen lassen. Ausnahmen ist die Verletzung eines Pflichtteils, allerdings auch nur dann, wenn die Schenkung weniger als fünf Jahre zurück liegt.

Erbvorbezug

Günstig auf die anfallende Steuer auswirken kann sich zudem ein sogenannter Erbvorbezug über mehrere Jahre. Werden Erbvorbezüge und auch Schenkungen über mehrere Jahre verteilt beziehungsweise gestaffelt, so kann die Steuerprogression vermieden werden. Erbvorbezüge lohnen sich zudem, weil eventuell zu erwartende Wertzuwächse nicht von der Steuer und / oder der Schenkungssteuer betroffen sind.

Wer eine Schenkung mit einer Nutzniessung belegt, vermindert den Wert der Schenkung und reduziert somit auch die Schenkungssteuer. Die Höhe der Schenkung wird um den kapitalisierten Wert der Nutzniessung vermindert.

So kann ein Anwalt Sie bei der Erbschaftssteuer untersützten

Natürlich möchten Sie auf das hart erarbeitete Vermögen des Erblassers so wenig Steuern wie möglich bezahlen. Deshalb sollten Sie die Steuerfreibeträge und anderweitige rechtliche Besonderheiten beim Erben ausnutzen. Damit dies gelingt, sollten Sie einen Anwalt für Erbrecht konsultieren. Ihr Anwalt für Erbrecht berät Sie nicht nur bezüglich einer optimalen Verteilung der Steuerlast, sondern begleitet Sie als Erben durch den gesamten Prozess. Er unterstützt Sie dabei, den Ihnen zustehenden Erbteil einzufordern und beispielsweise die Abwicklung von Bestattungskosten gesetzeskonform durchzuführen. Er / Sie steht Ihnen bei jeglichen Fragen rund um das Thema Erbe zur Verfügung.

Besonders bei komplexen “Erb-Situationen” (z.B. viele Erben, uneindeutiges Testament oder Erbstreitigkeiten) fungiert Ihr Anwalt als Vermittler und zeigt den Beteiligten auf, welche Rechten und Pflichten mit dem Erbe einhergehen. Auch wenn der Erblasser Schulden hatte, ist es ratsam einen Erbrechtsanwalt heranzuziehen, um beispielsweise eine Erbausschlagung wirksam zu erklären. Ausserdem kennen die Erbrechtsanwälte interessante Tipps, um die Erbschaftssteuer zu reduzieren – zum Beispiel das Verlagern des Wohnsitzes, das Vor- und Nacherben, Schenkungen oder ein Erbvorbezug… Ein auf Erbrecht in der Schweiz spezialisierter Anwalt kennt die Gesetze und Vorschriften rund um die Erbschaftssteuer wie seine Westentasche und verhilft Ihnen dazu, möglichst viel vom Erbe behalten zu können! Wir empfehlen Ihnen jetzt kostenlos Kontakt aufzunehmen und ein unverbindliches Erstgespräch zu vereinbaren!

FAQ: Erbschaftssteuer

Unsere Autoren erarbeitet jeden Artikel nach strengen Qualitätsrichtlinien hinsichtlich Inhalt, Verständlichkeit und Aufbereitung der Informationen. Auf diese Art und Weise ist es uns möglich, Ihnen umfassende Informationen zu unterschiedlichsten Themen zu bieten, die jedoch keine juristische Beratung ersetzen können.